¿Cómo tendrán que llevar la Contabilidad los Contribuyentes Obligados?

Según se indica en la propuesta del articulo 28 del Código Fiscal de la Federación vemos que para llevar la contabilidad, los contribuyentes obligados tendrán que mantenerse en regla con lo que sigue:

Requisitos de los Programas para emitir Contabilidad Electrónica

El Código Fiscal de la Federación indica que los registros y asientos contables tendrán que cumplir los siguientes requisitos y por ende, el programa deberá poder emitir una contabilidad electrónica para Personas Físicas o Morales generando el XML independientemente del sistema que se trate. Los requisitos serán:

¿Quiénes están obligados a llevar la contabilidad electrónica?

Entonces como vemos en el apartado tercero del artículo indicado, debemos remitirnos a lo que el SAT reglamente para conocer quienes están obligados a utilizar los medios electrónicos.

Entonces, viendo la regla miscelánea publicada para 2014, el Sistema de Registro Fiscal (mejor conocido como “Mis Cuentas“) será utilizado bajo los siguientes parámetros:

Ahí vemos entonces que, los únicos obligados a usar “Mis Cuentas” son los contribuyentes del Régimen de Incorporación Fiscal, mientras que las demás personas físicas puede elegir qué sistema llevar.

¿Qué documentos e información integran la contabilidad?

La contabilidad estará compuesta por los registros o asientos contables auxiliares, incluyendo el catálogo de cuentas, conjuntamente con los avisos o solicitudes de inscripción al registro federal de contribuyentes, las declaraciones anuales, informativas y de pagos provisionales, mensuales, bimestrales, trimestrales o definitivos; y también por los estados de cuenta bancarios y las conciliaciones de los depósitos y retiros respecto de los registros contables.

Por otra parte, será parte de la contabilidad el conjunto de acciones, partes sociales y títulos de crédito en los que sea parte el contribuyente; así como la documentación relacionada con la contratación de personas físicas que presten servicios personales subordinados, así como la relativa a su inscripción y registro o avisos realizados en materia de seguridad social y sus aportaciones;

También la integran la documentación relativa a importaciones y exportaciones en materia aduanera o comercio exterior; registros de todas las operaciones, actos o actividades, los cuales deberán asentarse conforme a los sistemas de control y verificación internos necesarios.

¿Cómo tendrán que ser los registros contables?

En todo caso, los registros contables tendrán que ser de índole analítica y efectuarse en el mes en que se realicen las operaciones; tendrán que integrarse en el libro diario, en forma descriptiva, todas las operaciones, actos o actividades siguiendo el orden cronológico en que éstos se efectúen, indicando el movimiento de cargo o abono que a cada una corresponda, así como integrarse los nombres de las cuentas de la contabilidad, su saldo al final del periodo de registro inmediato anterior, el total del movimiento de cargo o abono a cada cuenta en el periodo y su saldo final.

Asimismo, tendrán que permitir la identificación de cada operación, acto o actividad y sus características, relacionándolas con los folios asignados a los comprobantes fiscales o con la documentación comprobatoria; como también la identificación de las inversiones realizadas relacionándolas con la documentación comprobatoria o con los comprobantes fiscales.

Será su objeto relacionar cada operación, acto o actividad con los saldos que den como resultado las cifras finales de las cuentas; y formular los estados de posición financiera, de resultados, de variaciones en el capital contable, de origen y aplicación de recursos, así como las balanzas de comprobación, incluyendo las cuentas de orden y las notas a dichos estados;

Para todo evento, tendrán que plasmarse en idioma español y consignar los valores en moneda nacional.

En cada registro se deberá señalar la fecha de realización de la operación, acto o actividad, su descripción o concepto, la cantidad o unidad de medida en su caso, la forma de pago de la operación, acto o actividad, especificando si fue de contado, a crédito, a plazos o en parcialidades, y el medio de pago o de extinción de dicha obligación, según corresponda.

Conservación de la Documentación

El contribuyente deberá conservar y almacenar como parte integrante de su contabilidad toda la documentación relativa al diseño del sistema electrónico donde almacena y procesa sus datos contables y los diagramas del mismo, poniendo a disposición de las Autoridades Fiscales el equipo y sus operadores para que las auxilien cuando éstas ejerzan sus facultades de comprobación.

El contribuyente que se encuentre en suspensión de actividades deberá conservar su contabilidad en el último domicilio que tenga manifestado en el registro federal de contribuyentes y, si con posterioridad desocupa el domicilio consignado ante el referido registro, deberá presentar el aviso de cambio de domicilio fiscal, en el cual deberá conservar su contabilidad durante el plazo que establece el artículo 30 del Código.

Los contribuyentes podrán optar por respaldar y conservar su información contable en discos ópticos o en cualquier otro medio electrónico que mediante reglas de carácter general autorice el Servicio de Administración Tributaria.

Según el artículo 30 del Código Fiscal de la Federación podemos conocer los diferentes plazos de conservación de la documentación:

¿Cómo será la Contabilidad Electrónica?

De forma no oficial, se ha filtrado una de las propuestas para la regulación de los sistemas contables que se utilizarán de forma electrónica próximamente.

En concreto podemos ver que:

Contabilidad en medios electrónicos

Entregar contabilidad en medios electrónicos de manera mensual

Si llegasen a existir inconsistencias, se enviará un aviso por medio del Buzón Tributario para que, dentro del plazo de 3 días hábiles contados a partir de que surta efectos la notificación del referido aviso, el contribuyente corrija dicha situación y los envíe. En caso de no enviar los archivos corregidos dentro del citado plazo, se tendrán por no presentados.

Entregar contabilidad en medios electrónicos a requerimiento de la autoridad

Calendario de presentaciones

Anexo 24 del SAT – Contabilidad en Medios Electrónicos

Este nuevo anexo nos indica la forma en que debemos llevar la Contabilidad en sistemas electrónicos (no para quienes usen “Mis Cuentas”) haciendo hincapié en la generación de archivos en formato XML que tendrán que contener:

Catálogo de cuentas

El archivo XML del catálogo de cuentas contendrá los siguientes datos:

Dato Requerido y Descripción:

Detalle da cada cuenta del catálogo:

¿Con qué periodicidad y en qué fechas se envía la información del catálogo de cuentas?

Es importante saber que esta información únicamente se debe enviar una vez, durante el mes de octubre de 2014, o bien cuando sea modificado.

Código agrupador de cuentas del SAT

Balanza de comprobación

También debemos presentar la Balanza de comprobación que incluya saldos iniciales, movimientos del periodo y saldos finales de todas y cada una de las cuentas de activo, pasivo, capital, resultados (ingresos, costos, gastos) y cuentas de orden.

Además se tendrá que identificar los impuestos y, en su caso, las distintas tasas, cuotas y actividades por las que no deba pagar el impuesto.

Contenido del XML:

Cuentas:

Pólizas

En cada póliza debe ser posible distinguir los CFDI que soporten la operación, asimismo debe ser posible identificar los impuestos con las distintas tasas cuotas y actividades por las que no deba pagar el impuesto.

Póliza

Transacción

Cheque

Transferencia

Comprobante

|

lunes, 4 de agosto de 2014

Contabilidad Electrónica por Internet en el SAT

¿Qué es la discrepancia fiscal?

Entre los conceptos a tener en cuenta a la hora de declarar nuestros impuestos es el término de ladiscrepancia fiscal, es decir, aquellas diferencia que pueda existir entre los ingresos declarados en nuestra presentación y los egresos reales que hagamos durante dicho período.

De forma más simple, veamos que tranquilamente podemos declarar tener ingresos por un monto, mientras que nuestros consumos sean superiores a dichos valores.

Pero claro está, tendremos una diferencia que dará el alerta al SAT, y si no la justificamos de forma contundente, originará las conocidas Cartas Invitación de Hacienda para que volvamos a liquidar nuestros ingresos no declarados conjuntamente con la aplicación de sanciones penales o multas correspondientes.

En México se regula esta práctica evasora en el artículo 107 de la Ley del Impuesto Sobre la Renta (LISR) donde se indica que habrá discrepancia fiscal si una persona física realiza, en un año de calendario, erogaciones superiores a los ingresos que hubiera declarado en ese mismo periodo.

Entonces, a fin de entender mejor, son erogaciones:

- Gastos

- Adquisiciones de bienes

- Depósitos en cuentas bancarias o en inversiones financieras

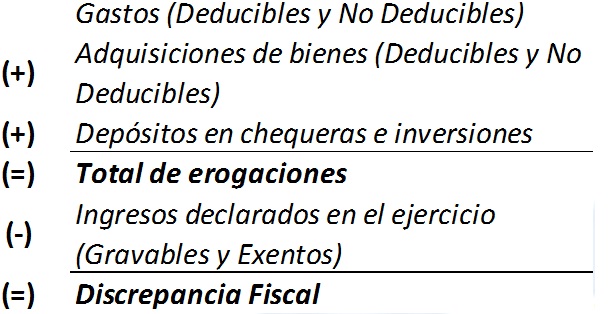

¿Cómo calcular la discrepancia fiscal?

A fin de poder conocer cuál es la discrepancia fiscal, en el caso de que las personas físicas, aunque no estén inscritas en el RFC, el SAT deberá realizar lo siguiente:

- Comprobarán el monto de las erogaciones

- Determinarán la discrepancia con la declaración del ejercicio

- Darán a conocer a la persona física el resultado de la discrepancia

¿Podemos aclarar la discrepancia?

Efectivamente, como contribuyente recibiremos una carta del SAT indicándonos que estamos gastando más de lo que tenemos de ingresos, por lo cual, la Hacienda nos dará 15 días para que informemos por escrito las razones que tuviera para inconformarse o explicando el origen de la discrepancia, claro está, ofreciendo pruebas convenientes, las que acompañará a su escrito o presentará dentro de los 20 días siguientes.

En consecuencia, el tiempo máximo para una respuesta general con pruebas incluidas, será de 35 días.

¡Cuidado con tu Tarjeta de Crédito!

Efectuar gastos en meses sin interés puede ser muy beneficioso para nuestro bolsillo, pero tengamos cuidado de no excedernos en cargar nuestra tarjeta de crédito de forma tal en que no exista forma de justificar el pago de abultadas cuotas y a la vez, vivir y pagar otros gastos que todos tenemos.

Artículo 107 – Textual

Artículo 107. Cuando una persona física, aun cuando no esté inscrita en el Registro Federal de Contribuyentes, realice en un año de calendario erogaciones superiores a los ingresos que hubiere declarado en ese mismo año, las autoridades fiscales procederán como sigue:

- I. Comprobarán el monto de las erogaciones y la discrepancia con la declaración del contribuyente y darán a conocer a éste el resultado de dicha comprobación.

- II. El contribuyente, en un plazo de quince días, informará por escrito a las autoridades fiscales las razones que tuviera para inconformarse o el origen que explique la discrepancia y ofrecerá las pruebas que estimare convenientes, las que acompañará a su escrito o rendirá a más tardar dentro de los veinte días siguientes. En ningún caso los plazos para presentar el escrito y las pruebas señaladas excederán, en su conjunto, de treinta y cinco días.

- III. Si no se formula inconformidad o no se prueba el origen de la discrepancia, ésta se estimará ingreso de los señalados en el Capítulo IX de este Título en el año de que se trate y se formulará la liquidación respectiva.

Para los efectos de este artículo también se consideran erogaciones los gastos, las adquisiciones de bienes y los depósitos en cuentas bancarias o en inversiones financieras. No se tomarán en consideración los depósitos que el contribuyente efectúe en cuentas que no sean propias, que califiquen como erogaciones en los términos de este artículo, cuando se demuestre que dicho depósito se hizo como pago por la adquisición de bienes o de servicios, o como contraprestación para el otorgamiento del uso o goce temporal de bienes o para realizar inversiones financieras ni los traspasos entre cuentas del contribuyente o a cuentas de su cónyuge, de sus ascendientes o descendientes, en línea recta en primer grado.Cuando el contribuyente obtenga ingresos de los previstos en este título y no los declare se aplicará este precepto como si hubiera presentado la declaración sin ingresos. Tratándose de contribuyentes que tributen en el Capítulo I del Título IV de la presente Ley, se considerarán, para los efectos del presente artículo, los ingresos que los retenedores manifiesten haber pagado al contribuyente de que se trate.Se considerarán ingresos omitidos por la actividad preponderante del contribuyente o, en su caso, otros ingresos en los términos del Capítulo IX de este Título, los préstamos y los donativos que no se declaren o se informen a las autoridades fiscales, conforme a lo previsto en los párrafos segundo y tercero del artículo 106 de esta Ley.

No olvidar los Ingresos Exentos

Un punto importante a aclarar es que no debemos pensar que por tener sólo ingresos exentos no estamos obligados a presentar declaración. Actualmente la pena es bastante elevada y llega a gravar todos aquellos ingresos que siendo originalmente exentos, cuando no se los haya indicado de manera informativa.

¿Cuál es el procedimiento a seguir por el SAT?

Las autoridades fiscales deberán:

- Notificar al contribuyente el monto de las erogaciones detectadas, cómo se conocieron y la forma de cálculo de la discrepancia resultante.

- Notificar al contribuyente que cuenta con 20 días para informar a las autoridades fiscales las causas y orígenes de la diferencia.

- Si la autoridad comprueba la discrepancia se entenderá que es ingreso gravado y se formulará la liquidación de impuesto a cargo que corresponda.

Tras la notificación, la persona física deberá en 20 días realizar lo siguiente:

- Informar a las autoridades fiscales a través de un escrito sobre el origen o fuente de procedencia de los recursos.

- Ofrecer las pruebas que considere idóneas.

- En caso de que la persona física no logre desvirtuar el monto de la discrepancia o alguna porción de ésta, la misma se presumirá ingreso sujeto al pago de impuestos.

¿Cómo se anuncia el resultado de la comprobación?

Es importante saber que el resultado de la comprobación tendrá que ser dado a conocer por medio de un oficio. Entonces, el ejercicio de las facultades de comprobación se harán constar los hechos u omisiones que entrañen incumplimiento de las obligaciones fiscales, según sea el caso, en la última acta parcial o en el oficio de observaciones.

Asimismo, es relevante conocer que, cuando las autoridades fiscales hayan detectado las omisiones en una visita domiciliaria, se deberá levantar acta parcial en donde haga constar la entrega de dicho documento.

La entrega del oficio a que hace referencia el artículo 91 de la Ley del Impuesto sobre la Renta, es independiente del levantamiento de la última acta parcial o del oficio de observaciones, documentos en los que debe constar la entrega del oficio mencionado.

Suscribirse a:

Entradas (Atom)